この記事では、固定資産税評価額の基本や調べ方・固定資産税の計算方法について分かりやすく解説していきます。固定資産税について理解して、今後の固定資産税を計算できるようにしてきましょう。

固定資産税評価額とは

固定資産税評価額とは、固定資産税を計算する際の基準となる価格です。土地や建物といった対象となる不動産の評価額を示しており、固定資産税評価額に一定の税率を乗ずることで固定資産税を算出できます。

固定資産税評価額は、「固定資産評価基準」と呼ばれる土地や建物の評価方法を定めた基準を元に、各自治体の担当者が1軒ずつ確認し算出し、固定資産課税台帳に記載されるのです。

基本的には、公示価格の70%程が目安とされており、公示価格が1,000万円の場合、固定資産税評価額は700万円程になります。ただし、一度決まった評価額がずっと続くわけではなく、3年に1度評価額が見直されます。

課税標準額との違い

固定資産税評価額と混同されがちな言葉に「課税標準額」があります。課税標準額とは、税金を計算する基準となる価格のことです。ただし、求める税金は固定資産税に限りません。

求める税金によって課税標準額の計算方法は異なりますが、税金自体は「課税標準額×税率」で算出できます。ちなみに、固定資産税を算出する場合の課税標準額が「固定資産税課税標準額」となるのです。

固定資産税評価額は、固定資産の価値を示した価格であり、固定資産税課税標準額は固定資産税を計算する基準となる価格を指します。山林や農地といった土地では、「固定資産税評価額=課税標準額」となるのが一般的です。

しかし、宅地などの場合は、軽減措置や負担調整などの適用になり、課税標準額が固定資産税評価額よりも小さくなるケースが多くなります。

例えば、居住用の建物の建っている土地には「小規模住宅用地の軽減措置」を適用でき200㎡までの部分は、評価額を6分の1に軽減できます。つまり、「固定資産税評価額×1/6=固定資産税課税標準額」となるのです。

このように、住宅用地の場合は「固定資産税評価額>固定資産税課税標準額」となるのが一般的といえます。

固定資産税評価額からわかる税金

固定資産税評価額は、固定資産税を算出する以外にも活用される価格です。固定資産税評価額から算出される税金には、次の4つがあります。

- ・固定資産税

- ・都市計画税

- ・不動産取得税

- ・登録免許税

それぞれの税金は固定資産税評価額さえ分かっていれば、税率を乗じるだけで簡単に算出できます。以下で税金の概要や計算方法について詳しく見ていきましょう。

固定資産税

固定資産税とは、不動産を所有する人に毎年課せられる税金です。マイホームを所有している人にはなじみのある税金といえるでしょう。

ただし、対象となる不動産は家だけでなく、土地や田畑・倉庫・山林などおおよそすべての不動産となります。これらの不動産に対して、毎年1月1日時点の所有者が納税義務を負うのです。

固定資産税の計算方法は以下のようになります。

固定資産税 = 固定資産税評価額(課税標準額)×1.4%(税率)

固定資産税は、固定資産税標準額に税率を乗ずることで簡単に算出できます。税率は自治体により異なりますが、多くの自治体で1.4%に定められています。

例えば、課税標準額が1,000万円の場合は、1,000万円×1.4%=14万円が固定資産税となるのです。

都市計画税

都市計画税は、都市計画区域内の不動産に課せられる税金です。毎年1月1日時点の所有者に対して課せられ、固定資産税と一緒に納税します。

都市計画税の計算方法は以下の通りです。

都市計画税 = 固定資産税評価額(課税標準額)×0.3%(税率)

都市計画税の税率は自治体によって異なりますが、上限が0.3%と定められています。また、都市計画区域外の不動産には課せられません。

不動産取得税

不動産取得税とは、不動産を取得した際に課せられる税金です。固定資産税・都市計画税は毎年課税されますが、不動産取得税は不動産を取得した年のみの課税になります。

不動産取得税の計算方法は、以下の通りです。

不動産取得税 = 固定資産税評価額(課税標準額)×税率

不動産取得税の税率は、取得した不動産や取得年によっても異なり、以下の通りです。

| 原則税率 | 軽減後の税率(令和6年3月31日まで) | ||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 住宅及び土地 | 4% | 3% | |||||||||||||||

| 住宅ではない家屋 | 4% | 軽減無 |

仮に、2,000万円の不動産を購入した場合、原則での不動産取得税は2,000万円×4%=80万円です。

不動産取得税は、不動産の登記をしてから4~6か月後に届く納税通知書で納税します。取得した不動産や自治体によっては、取得してから1年後に通知が届くことも珍しくありません。

不動産購入後、引っ越しなどで資金を使い切ってしまうと不動産取得税の納税が厳しくなるので、不動産を購入する際の資金計画には注意しましょう。

登録免許税

登録免許税とは、不動産を登記する際にかかる税金です。不動産の登記の種類は次の3つがあります。

- ・所有権保存登記:建物を新築した際に新たに所有者を登記する

- ・所有権移転登記:不動産の売買などで所有者が変わるときの登記

- ・抵当権設定登記:住宅ローンを組む際に抵当権を設定する登記

それぞれの計算方法は次の通りです。

所有権保存登記 = 固定資産税評価額(課税標準額)×税率

所有権保存登記の税率(原則)は、0.4%です。ただし、購入年度や住宅性能によっては軽減措置が適用されます。

所有権移転登記 =固定資産税評価額(課税標準額)×税率

所有権移転登記の税率(原則)は、土地2.0%・建物2.0%です。ただし、こちらも購入年度や住宅性能・移転理由(相続)などによって税率が異なるので、事前に確認するようにしましょう。

抵当権設定登記 =ローンの借入額×税率

住宅ローンを組んで家を購入した場合、金融機関が抵当権を設定します。そのための登記が抵当権設定登記となり、税率はローンの借入額×0.4%です。

仮に、3,000万円のローンを組んだ場合は、3,000万円×0.4%=12万円が必要になります。抵当権設定登記の課税標準額は、固定資産税評価額ではなくローンの借入額である点に注意しましょう。

ちなみに、売却などで抵当権を抹消する際にも抵当権抹消登記の登録免許税が必要です。抵当権抹消登記については、不動産1筆につき1,000円となり、土地+建物で2,000円が必要になります。

不動産の登記については、自分でもできますが手続きが複雑になるため司法書士に依頼するのが一般的です。そのため、登録免許税とは別に、司法書士費用も発生する点にも注意しましょう。

固定資産税評価額の調べ方

固定資産税評価額が分かれば各種税金の計算も簡単にできます。では、どうやって固定資産税評価額を調べられるのでしょうか。固定資産税評価額の調べ方は、次の3つです。

- ・課税明細書で確認する

- ・固定資産税台帳を閲覧する

- ・固定資産評価証明書を取得する

それぞれ詳しく見ていきましょう。

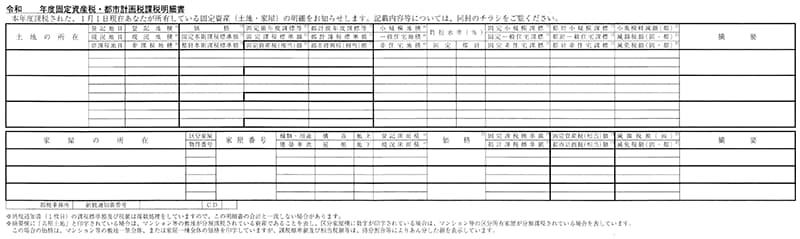

課税明細書で確認する

課税明細書とは、毎年不動産の所有者に送付される固定資産税の納税通知書に添付されている書類です。記載については自治体によって異なりますが、基本的には課税証明書の「価格(評価額)」という欄に、固定資産税評価額が記載されています。

東京都23区で用いられている課税明細書を見てみましょう。

課税明細書であれば、保管していればいつでも固定資産税評価額を把握できます。毎年必ず送付されてくるので、大切に保管しておくようにしましょう。

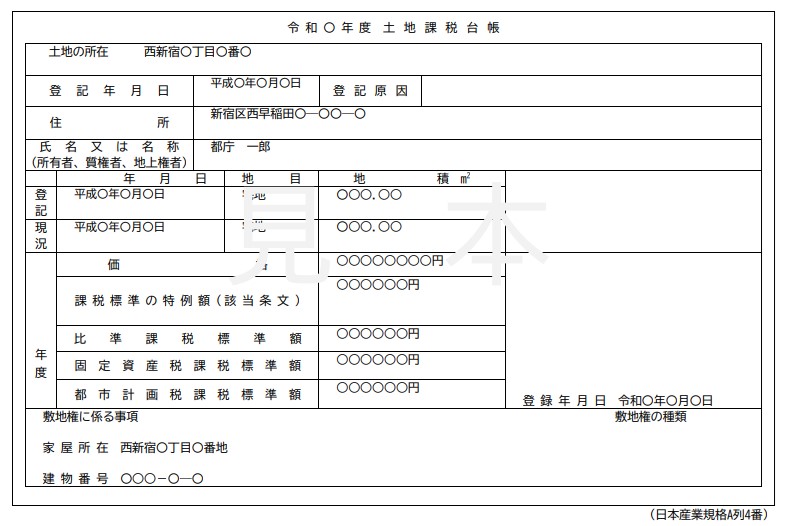

固定資産税台帳を閲覧する

固定資産台帳とは、対象となる不動産の所有者や所在地・価格などが記された帳簿です。各自治体の役所の担当課で閲覧できます。

東京都23区で用いられている固定資産課税台帳を見てみましょう。

出典:東京都主税局「固定資産税・都市計画税 各種証明・閲覧の様式」

上記の「価格」の部分が、固定資産税評価額となります。

固定資産台帳を閲覧する場合、以下のようなものが必要になります。

- ・申請書

- ・本人確認書類

- ・手数料

また、閲覧できる人も納税義務者や相続人など制限があるので、事前に確認するようにしましょう。

課税明細書が手元になく、すぐに固定資産評価額を調べたいといった場合は、閲覧がおすすめです。

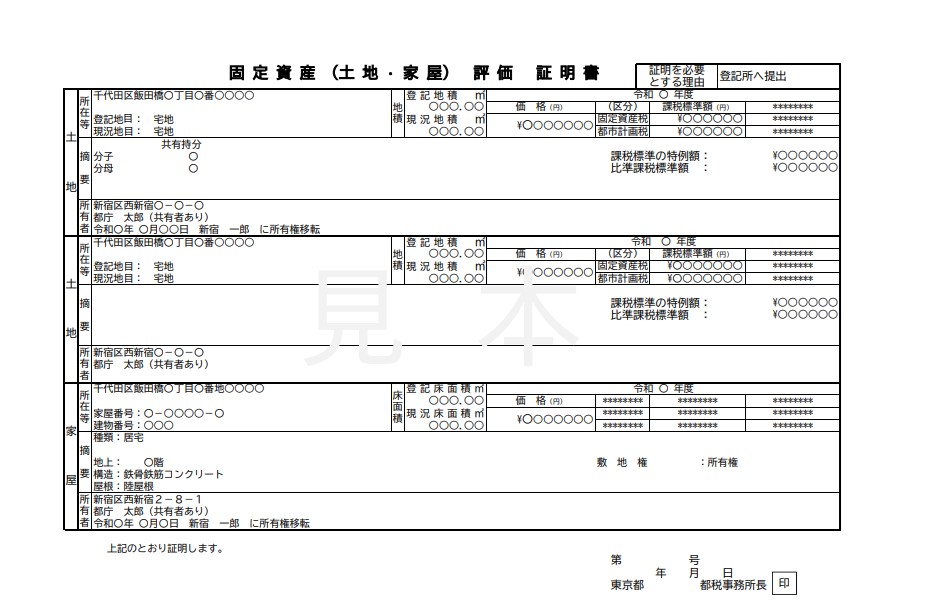

固定資産評価証明書を取得する

固定資産台帳に記載されている内容を証明する書類を「固定資産評価証明書」といい、取得して固定資産税評価額を調べることが可能です。

固定資産評価証明書は、各自治体の担当課の窓口への申請か郵送でも取得できます。それぞれで必要な書類は以下の通りです。

| 窓口での申請 | 郵送での取得 | ||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 必要書類 |

|

|

以下は、東京都23区で用いられている固定資産評価証明書です。

出典:東京都主税局「固定資産税・都市計画税 各種証明・閲覧の様式」

記載されている内容は、固定資産税台帳とほとんど変わりません。証明書が必要な場合や役所に行く時間が取れない場合などで郵送での取得がおすすめです。

固定資産税評価額の計算方法

固定資産税評価額は、土地と建物でそれぞれ分けて計算されます。計算方法を知っておくことで評価額や各種税金の額を把握しやすくなり、資産計画にも役立つようになるでしょう。

それぞれの計算方法を以下で解説していきます。

土地の評価額の計算方法

土地の固定資産税評価額は、土地の用途によって次のいずれかの方法で決められます。

- ・路線価方式

- ・倍率方式

【路線価方式】

路線価とは、道路に接する土地1㎡当たりの価格のことをいいます。この路線価に、土地の面積を乗じてさらに、土地の地形に合わせた補正を乗じることで固定資産税評価額を求めることが可能です。

固定資産税評価額=固定資産税路線価×土地面積×評点(補正値)

例えば、固定資産税路線価が40万円/1㎡、土地面積が80㎡、評点0.8の場合、「40万円×80㎡×0.8=2,560万円」となるのです

【倍率方式】

倍率方式とは、対象の不動産の近くの基準宅地の単価をもとに算出する方法です。こちらも土地面の形状によって補正率を乗じて計算します。

固定資産税評価額=基準宅地の単価×土地面積×補正率

建物の評価額の計算方法

建物の評価額は、再建築価格方式で算出します。再建築価格方式とは、同じ建物を再建築した場合にいくらかかるかを元に計算する方法です。

固定資産税評価額=再建築価格×経年減点補正率

評価対象の建物と同じ構造・同程度の部材を使用して、その場所に新築する場合の必要な建築費が基準となります。その価格に、経年による価値の減少率を乗じることで算出するのです。

まとめ

今回は、固定資産税評価額についてお伝えしました。固定資産税の基準となる固定資産税評価額は、課税明細書などで確認でき額が分かれば固定資産税の計算も簡単にできます。固定資産税がどれくらい掛かるのかを把握して、資金計画を立てておくようにしましょう。

固定資産税を抑えるには、家を売却するのも一つの手段です。不動産売却を検討しているなら、無料で一括査定ができる「SUUMOの無料一括査定」がおすすめです。複数の不動産会社を一度に比較できるので、あなたにぴったりの不動産会社とであえるでしょう。

アプリなら新着物件を見逃さない!ニフティ不動産アプリ

部屋を借りる!賃貸版はこちら

住宅を買う!購入版はこちら

地鎮祭の服装は?ジーパンOK?靴・色・季節別で完全解説

地鎮祭の服装は?ジーパンOK?靴・色・季節別で完全解説

40代でマイホームを買うのは遅い? 40歳を超えてから住宅を購入するメリット

40代でマイホームを買うのは遅い? 40歳を超えてから住宅を購入するメリット

家購入の予定なしで住宅展示場に行った体験談!イベント目当てでもいいの?ハウスメーカー営業の本音も

家購入の予定なしで住宅展示場に行った体験談!イベント目当てでもいいの?ハウスメーカー営業の本音も

【坪平米】一坪は何平米・何畳?平米数に換算する方法や坪単価の計算方法

【坪平米】一坪は何平米・何畳?平米数に換算する方法や坪単価の計算方法