そこで、本記事では2,500万円の住宅ローンを組める年収の目安や、2,500万円の住宅ローンを組む場合の月々の適正な返済額について解説します。住宅ローンを無理なく組むポイントも紹介しているため、住宅ローンを利用して物件の購入を検討している方はぜひ参考にしてください。

- 2,500万円の住宅ローンを組める年収の目安

- 2,500万円の住宅ローンの月々の適正な返済額

- 2,500万円の住宅ローンを無理なく組むポイント

- 返済負担を減らすには住宅ローン控除を利用しよう

- 住宅ローンを組むなら金利のタイプにも注目

- 「住宅ローンシミュレーション」で試算してみよう

- まとめ

2,500万円の住宅ローンを組める年収の目安

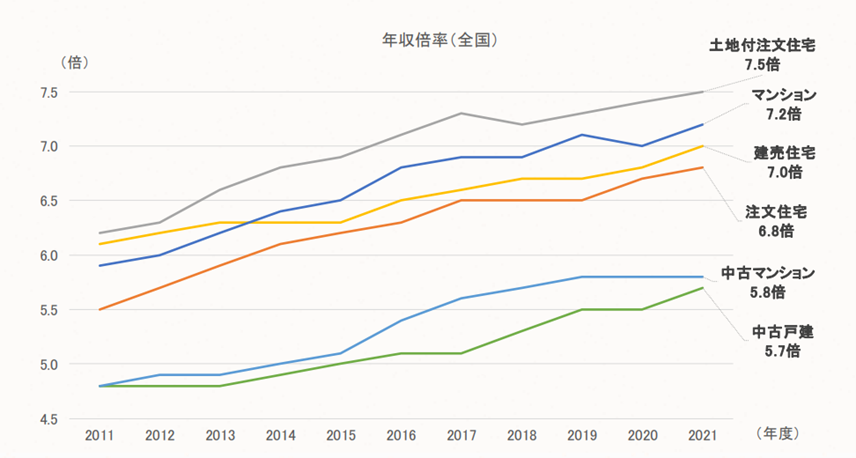

2,500万円の住宅ローンを組める年収の目安は、年収倍率から算出できます。年収倍率とは住宅の購入額に対する年収の割合であり、言い換えると、年収の何倍まで住宅ローンを借り入れできるのかといった目安となる数値です。

これまでは年収倍率は5倍程度と言われており、「購入する物件の価格は年収の5倍までが目安」と考えられてきました。しかし、住宅金融支援機構が「フラット35」の利用者を対象におこなった調査によると、年収倍率は年々上昇傾向にあります。

出典:住宅金融支援機構「2021年度 フラット35利用者調査」

購入する物件が中古か新築かによって年収倍率は異なります。上記の調査によると2021年時点の年収倍率は、中古物件で5.7〜5.8倍であり、新築物件で6.8〜7.5倍です。これらの数値から、2,500万円の新築物件を購入する場合に必要な年収は350万円程度であることがわかります。

2,500万円の住宅ローンの月々の適正な返済額

住宅ローンを組む際は、月々の返済額をいくらに設定するかが重要となります。月々の返済額が少ない場合は借入期間が長くなり、利息は高くなります。月々の返済額が多い場合は月々の返済負担が大きく、想定外の支出に対応できない可能性があることから、自分にとって適正な金額を月々の返済額に設定する必要があるのです。

設定する月々の返済額が適正かどうかは、返済負担率の数値から判断できます。返済負担率とは、年収に対する年間の返済額の割合です。

「フラット35」 では、年収400万円未満の場合の適正な返済負担率を30%以下に設定しています。年収400万円以上の場合は35%以下です。

返済額に影響するものには借入額のほかにも、返済期間や金利タイプ、金利の高さなどがあります。

以下は、年収350万円で2,500万円の住宅ローンを組む場合の返済額をまとめたものです。固定金利は1.5%、元利金等の住宅ローンを想定しています。

| 返済期間 | 年間の返済額 | 月々の返済額 | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 1,447,200円 | 120,600円 | |||||||||||||||

| 25年 | 1,198,800円 | 99,900円 | |||||||||||||||

| 30年 | 1,034,400円 | 86,200円 | |||||||||||||||

| 35年 | 918,000円 | 76,500円 |

年間の返済額と年収から返済負担率を割り出すことで、2,500万円の住宅ローンを無理なく返済できる年収はいくらなのか、月々の返済額はいくらに設定すればよいのかがわかります。

世帯年収300万円の場合

世帯年収300万の人が頭金なしで2,500万円の住宅ローンを組む場合の返済負担率を紹介します。固定金利は1.5%で、元利金等を想定しています。

| 返済期間 | 返済負担率 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 48.2% | ||||||||||

| 25年 | 39.9% | ||||||||||

| 30年 | 34.4% | ||||||||||

| 35年 | 30.6% |

「フラット35」が定める年収300万円の場合の適正な返済負担率は、30%以下です。上記の返済期間の中には適正な返済負担率はなく、無理のない返済計画を立てるためには上記よりも長い返済期間で返済計画を立てる必要があります。

多くの金融機関が完済時の年齢の上限を80歳程度に定めており、無制限に返済期間を長めに設定できるわけではありません。世帯年収が300万円の場合、40歳以上の人の借り入れは難しくなっています。

世帯年収350万円の場合

世帯年収350万の人が頭金なしで2,500万円の住宅ローンを組む場合の返済負担率を紹介します。固定金利は1.5%で、元利金等を想定しています。

| 返済期間 | 返済負担率 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 41.3% | ||||||||||

| 25年 | 34.2% | ||||||||||

| 30年 | 29.5% | ||||||||||

| 35年 | 26.2% |

「フラット35」が定める年収350万円の場合の適正な返済負担率は、30%以下です。上記の返済期間の中では30年以上であれば返済負担率が基準値を下回っていますが、基準値の30%に近いことから35年以上が無理のない返済期間といえます。

世帯年収400万円の場合

世帯年収400万の人が頭金なしで2,500万円の住宅ローンを組む場合の返済負担率を紹介します。固定金利は1.5%で、元利金等を想定しています。

| 返済期間 | 返済負担率 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 36.1% | ||||||||||

| 25年 | 29.9% | ||||||||||

| 30年 | 25.8% | ||||||||||

| 35年 | 22.9% |

「フラット35」が定める年収400万円の場合の適正な返済負担率は、35%以下です。上記の返済期間の中では25年以上であれば返済負担率が基準値を下回っており、無理のない返済期間となっています。

世帯年収500万円の場合

世帯年収500万の人が頭金なしで2,500万円の住宅ローンを組む場合の返済負担率を紹介します。固定金利は1.5%で、元利金等を想定しています。

| 返済期間 | 返済負担率 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 28.9% | ||||||||||

| 25年 | 23.9% | ||||||||||

| 30年 | 20.6% | ||||||||||

| 35年 | 18.3% |

「フラット35」が定める年収500万円の場合の適正な返済負担率は、35%以下です。上記で紹介している返済期間のすべてが適正な返済負担率の基準値を下回っており、無理のない返済期間となっています。

世帯年収600万円の場合

世帯年収600万の人が頭金なしで2,500万円の住宅ローンを組む場合の返済負担率を紹介します。固定金利は1.5%で、元利金等を想定しています。

| 返済期間 | 返済負担率 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 24.1% | ||||||||||

| 25年 | 19.9% | ||||||||||

| 30年 | 17.2% | ||||||||||

| 35年 | 15.3% |

「フラット35」が定める年収600万円の場合の適正な返済負担率は、35%以下です。上記で紹介している返済期間のすべてが適正な返済負担率の基準値を下回っており、無理のない返済期間となっています。

2,500万円の住宅ローンを無理なく組むポイント

既にお伝えした通り、2,500万円の住宅ローンを組むために必要な年収の目安は350万円です。年収が350万円より低い場合、完済までにかかる利息の高さや返済期間の長さなどさまざまな理由によって、返済がきついと感じてしまいます。

「年収が350万円より低いけれど、2,500万円の住宅ローンを組みたい」「無理のない返済計画を立てたい」という場合は、以下2つのポイントを実践してください。

- ・頭金(自己資金)を用意する

- ・年齢を考慮して返済期間を長くする

なお、上記の方法は年収500万円を上回っている人にもおすすめです。余裕を持って返済できるため、どのような方法か理解しておきましょう。

頭金(自己資金)を用意する

住宅ローンの頭金とは、住宅ローンを組む前に物件の購入額の一部として先に支払う預貯金のことです。頭金を用意すると、住宅ローンで借り入れる金額は「住宅の購入額から頭金を差し引いた金額」となり、年収が低い人でも住宅ローンの審査に通りやすくなります。そのほかにも、返済期間を短く設定できたり、月々の返済負担が低くなったりする点もメリットです。

住宅ローンの頭金の目安は、住宅の購入額の10〜20%です。2,500万円の住宅を購入する場合は、250万〜500万円の頭金を用意することとなります。ただし、現金で払わなければならないものには、頭金のほかに諸費用があります。諸費用は住宅の購入額の3〜5%程度であるため、頭金を用意する際は諸費用も併せて用意しておきましょう。

年齢を考慮して返済期間を長くする

返済計画を立てる際に返済期間を長めに設定すると、月々の返済額は低くなります。以下の表は、年収350万円の人が2,500万円の借り入れをおこなう場合の、返済期間が20年と30年の返済額を比較したものです。

| 返済期間 | 年間の返済額 | 月々の返済額 | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 1,447,200円 | 120,600円 | |||||||||||||||

| 30年 | 1,034,400円 | 86,200円 |

上記から、返済期間を長めに設定すると、月々の返済負担が少なくなることがわかるでしょう。しかし、返済期間が長いと完済までにかかる利息が多くなるというデメリットもあります。

一度設定した返済期間を延長するには手続きが必要であったり、複数の条件を満たしていたりする必要があり、簡単ではありません。返済期間を長めに設定しておき、資金に余裕がある場合は繰上げ返済をすることがおすすめです。また、前述した通り、多くの金融機関では完済時の年齢の上限が設定されていることから、借入時点の年齢に返済期間を加えても完済時の年齢の上限を超えないように設定しましょう。

返済負担を減らすには住宅ローン控除を利用しよう

返済負担を減らす方法には、頭金の用意や返済期間の長めの設定以外にも、住宅ローン控除が挙げられます。住宅ローン控除とは、住宅ローンを利用して住宅を購入した場合、年末時点のローン残高の0.7%を所得税から控除できる制度です。無理のない負担で居住ニーズに応じた住宅を確保できるように促進することを目的としています。

控除を受けられる期間は物件によって異なっており、新築物件で13年、中古物件で10年です。適用要件を満たしていれば最大455万円もの節税につながるため、住宅ローンを利用して住宅を購入する場合は購入する住宅が要件を満たしているか確認しましょう。

住宅ローンを利用して新築物件を購入する場合の要件は、以下の通りです。

- ・購入者自身が居住する

- ・控除を受ける年の合計所得額が2,000万円以下である

- ・床面積が50平方メートル以上ある

- ・返済期間が10年以上である

住宅ローンを組むなら金利のタイプにも注目

住宅ローンの金利タイプには、固定金利と変動金利があります。それぞれのメリット・デメリットを理解したうえで、どちらの金利タイプを選択するか検討しましょう。

| 方法 | メリット | デメリット | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 固定金利 |

|

|

|||||||||||||||

| 変動金利 |

|

|

固定金利とは、完済までの金利が一定の金利タイプです。金利上昇の影響を受けないというメリットがある反面、変動金利よりも高めに金利が設定されているというデメリットがあります。金利上昇リスクを避けたい人や返済計画を立てやすくするために利息額を確定させたい人におすすめです。

変動金利とは、返済期間中に金利が見直される金利タイプです。固定金利よりも金利が低かったり、金利が低下すると利息が少なくなったりするというメリットがあります。しかし、金利が上昇した場合に利息が増えることから、借入期間が短い人におすすめです。

「住宅ローンシミュレーション」で試算してみよう

想定した返済金額をもとに、いくらぐらいの物件を購入することができるのか試算してみましょう。

住宅ローン設定

※

※物件価格の80%以下でお借入れの場合

※50歳以下で一般団信をご選択の場合

※住宅ローン金利優遇割適用後の変動金利(全期間引き下げプラン)

※実際のお借入日の金利により変動します。

※審査の結果によっては保証付金利プランとなる場合があり、この場合は上記とは異なる金利となります。

※別途借入金額の2.20%(税込)の事務手数料が発生します。

まとめ

2,500万円の住宅ローンを組める年収の目安は350万円です。それよりも低い年収の人が2,500万円の住宅ローンを組む場合、返済期間が長くなりすぎたり、月々の返済負担が大きくなったりして、返済をしんどいと感じてしまうでしょう。無理のある返済計画を立てると返済が滞る可能性があるため、借入額や月々の返済額は慎重に決める必要があります。

返済負担を少なくする方法には、購入額の低い物件を購入すること以外にも、頭金の用意や返済期間の長めの設定が挙げられます。一度設定した返済期間を延長することは難しいため、最初は長めに設定して、資金に余裕が出たら繰上げ返済することがおすすめです。ぜひ本記事の「住宅ローンシミュレーション」を活用して、いくらぐらいの物件を購入できるか試算してみてください。

アプリなら新着物件を見逃さない!ニフティ不動産アプリ

部屋を借りる!賃貸版はこちら

住宅を買う!購入版はこちら

パワーカップルの年収はいくらから?メリットや課題、リアルな生活事情を紹介

パワーカップルの年収はいくらから?メリットや課題、リアルな生活事情を紹介

一人暮らしの食費の平均額は?無理なく自炊で節約する方法も紹介

一人暮らしの食費の平均額は?無理なく自炊で節約する方法も紹介

年収600万の手取りはいくら?生活費シミュレーションも紹介

年収600万の手取りはいくら?生活費シミュレーションも紹介

年収600万の生活レベルをシミュレーション|体験談から見るリアルな暮らし

年収600万の生活レベルをシミュレーション|体験談から見るリアルな暮らし