そこで本記事では、世帯年収800万円の住宅ローンで無理なく返せる金額について説明します。夫婦で住宅ローンを組む方法や返済負担を抑えるコツも紹介しているため、これから物件の購入を検討している世帯年収800万円の方はぜひ参考にしてください。

- 世帯年収800万円で住宅ローンはいくらまで組めるか

- 世帯年収800万円の夫婦で住宅ローンを組む方法

- 世帯年収800万円の住宅ローンで無理なく返せる金額

- 世帯年収800万円で無理なく住宅ローンを組むためのコツ

- 「住宅ローンシミュレーション」で試算してみよう

- まとめ

世帯年収800万円で住宅ローンはいくらまで組めるか

世帯年収800万円で借りられる住宅ローンの上限は、年収と年収倍率によって算出できます。年収倍率とは、年収に対する住宅の購入額の比率です。

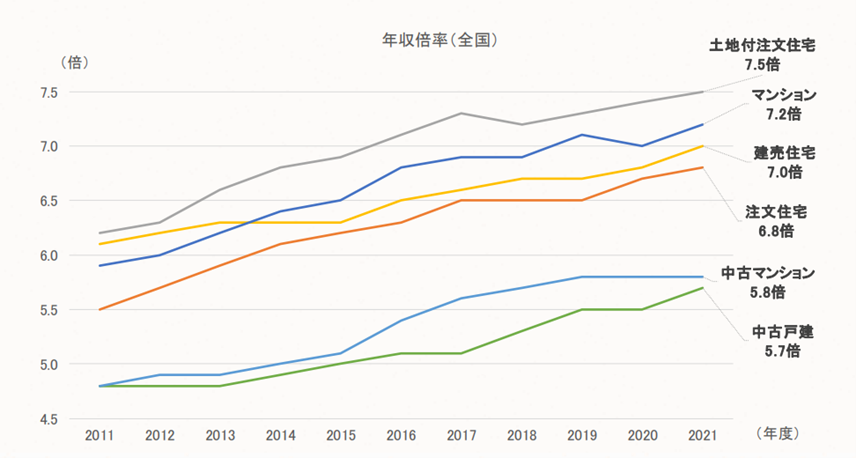

一般的に、住宅ローンの購入額は5倍程度と言われていました。しかし、「フラット35」の利用者を対象とした調査によると、年収倍率の全国平均が上昇していることがわかります。

出典:住宅金融支援機構「2021年度 フラット35利用者調査」

上記表から、2021年における年収倍率の平均は中古物件で5.7~5.8倍、新築物件で6.8~7.5倍です。これらの年収倍率から借入可能額を算出すると、年収800万円の場合、中古物件で4,500万~4,600万円程度、新築物件では5,400万円~6,000万円程度です。

世帯年収が800万円の場合、ある程度高額の住宅でも購入できることがわかるでしょう。購入したい物件が借入可能額の目安を超える場合は、頭金を用意して借入額を減らすことで審査に通りやすくなります。

世帯年収800万円の夫婦で住宅ローンを組む方法

世帯年収800万円の夫婦で住宅ローンを組む方法には、ペアローンと収入合算の2種類があります。それぞれメリット・デメリットがあるため、特徴を理解したうえでどちらの組み方を採用するか検討しましょう。

| メリット | デメリット | ||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ペアローン | ・夫婦それぞれが団体信用生命保険に加入できる ・2人分の住宅ローン控除を受けられる |

・諸費用が2倍発生する ・どちらかが退職しても、支払い義務は残る |

|||||||||||||||

| 収入合算(連帯債務型) | ・諸費用は1人分のみかかる ・2人分の住宅ローン控除を受けられる |

連帯債務者は団体信用生命保険に加入できない | |||||||||||||||

| 収入合算(連帯保証型) | ・諸費用は1人分のみかかる ・連帯保証人は債務者が返済する限り、返済義務を負わない |

・連帯保証人は団体信用生命保険に加入できない ・連帯保証人は住宅ローン控除を受けられない |

ペアローンと収入合算は、夫婦で住宅ローンを契約する点で共通しています。しかし、ペアローンでは契約する住宅ローンは2つであるのに対し、収入合算では1つである点が大きく異なる点です。

夫婦ともに安定した収入があり、これからも共働きを続ける場合には、ペアローンと連帯債務型の収入合算がおすすめです。さらに、夫婦のどちらともが団体信用生命保険への加入条件を満たしている場合には、ペアローンを契約するとよいでしょう。

ペアローン

ペアローンとは夫婦それぞれが債務者となって、一つの物件に2つのローン契約を締結する組み方です。夫婦はお互いの連帯保証人になります。

購入した物件が住宅ローン控除の対象である場合、2人分の控除を受けられる点が魅力です。また、夫婦で収入に差がある場合には金利プランを分けて契約することで、完済までにかかる利息を減らせます。たとえば、妻より夫の収入が高くて負担割合が大きい場合は長期固定金利を選択して、妻は変動金利を選択することで、妻の負担部分のみ短期間で返済する契約も可能なのです。

ちなみに。ペアローンは2つのローン契約を締結することであるため、諸費用が2倍かかります。登記費用や印紙代などが多く必要となる点に留意しておきましょう。

収入合算

夫婦の収入を合算して申し込む収入合算は、連帯債務型と連帯保証型の2種類です。

連帯債務型の収入合算の場合、主債務者と連帯債務者の収入を合わせて住宅ローンを契約します。夫婦それぞれで住宅ローン控除を受けられる点が魅力です。しかし、団体信用生命保険を契約できるのは、主債務者のみとなっています。

一方、連帯保証型の収入合算の場合、債務者と連帯保証人の収入を合わせて住宅ローンを契約します。債務者が返済できなくなった場合に連帯保証人が返済義務を負うものであり、連帯保証人は団体信用生命保険へ加入できないうえに、住宅ローン控除を受けられません。

世帯年収800万円の住宅ローンで無理なく返せる金額

住宅ローンを利用する場合、借入可能額に加えて、毎月の返済額はいくらが妥当か把握しておくことが重要です。毎月の返済額を高めに設定しすぎた場合、想定外の支出が発生した際に対応できません。最悪の場合は購入した物件を手放さなければならなくなるため、無理のない範囲の返済計画を立てましょう。

設定した返済計画が無理のない範囲かどうかは、年間の返済金額から返済負担率を算出することで判断できます。返済負担率とは、年収に占める年間の返済異金額の合計の割合です。

「フラット35」の申込要件は、年収が400万円以上の場合、返済負担率が35%以下におさまっていることです。返済額を設定する際は、返済負担率が35%を超えないように毎月の返済額を設定しましょう。

返済額は返済期間の長さや金利の種類・返済方法によって変わってきます。金利の種類には変動金利と固定金利・長期固定金利の3種類があり、返済方法には元利均等と元金均等の2種類があります。

借入額4,000万円の場合

年収800万円で4,000万円の借入をおこなう場合の返済額を以下の表にまとめました。固定金利は1.5%、元利均等の住宅ローンを組むことを想定しています。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 2,316,000円 | 193,000円 | 28.9% | ||||||||||||||||||||

| 25年 | 1,918,800円 | 159,900円 | 23.9% | ||||||||||||||||||||

| 30年 | 1,656,000円 | 138,000円 | 20.7% | ||||||||||||||||||||

| 35年 | 1,468,800円 | 122,400円 | 18.3% |

年収800万円で借入額4,000万円の住宅ローンを組めます。返済期間を20年に設定した場合、月々の返済額は193,000円で返済負担率は28.9%です。「フラット35」の基準である35%を下回っており、月々の返済金額は妥当なものといえます。

借入額4,400万円の場合

年収800万円で4,400万円の借入をおこなう場合の返済額を以下の表にまとめました。固定金利は1.5%、元利均等の住宅ローンを組むことを想定しています。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 2,547,600円 | 212,300円 | 31.8% | ||||||||||||||||||||

| 25年 | 2,110,800円 | 175,900円 | 26.3% | ||||||||||||||||||||

| 30年 | 1,821,600円 | 151,800円 | 22.7% | ||||||||||||||||||||

| 35年 | 1,616,400円 | 134,700円 | 20.2% |

年収800万円で4,400万円の住宅ローンを組めます。返済期間が20年の場合、返済負担率は31.8%で「フラット35」の基準である35%を下回っています。上限の35%に近いことから、想定外の支出などいざという時に困らないために、上記表では25年以上の返済期間がおすすめです。

借入額4,800万円の場合

年収800万円で4,800万円の借入をおこなう場合の返済額を以下の表にまとめました。固定金利は1.5%、元利均等の住宅ローンを組むことを想定しています。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 2,779,200円 | 231,600円 | 34.7% | ||||||||||||||||||||

| 25年 | 2,302,800円 | 191,900円 | 28.7% | ||||||||||||||||||||

| 30年 | 1,987,200円 | 165,600円 | 24.8% | ||||||||||||||||||||

| 35年 | 1,762,800円 | 146,900円 | 22.0% |

年収800万円で4,800万円の住宅ローンを組めます。返済期間が20年の場合、返済負担率は34.7%で「フラット35」の基準である35%を下回っています。上限の35%に近いことから、想定外の支出などいざという時に困らないために、上記表では25年以上の返済期間がおすすめです。

借入額5,200万円の場合

年収800万円で5,200万円の借入をおこなう場合の返済額を以下の表にまとめました。固定金利は1.5%、元利均等の住宅ローンを組むことを想定しています。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 3,010,800円 | 250,900円 | 37.6% | ||||||||||||||||||||

| 25年 | 2,494,800円 | 207,900円 | 31.1% | ||||||||||||||||||||

| 30年 | 2,152,800円 | 179,400円 | 26.9% | ||||||||||||||||||||

| 35年 | 1,910,400円 | 159,200円 | 23.8% |

年収800万円で5,200万円の住宅ローンを組めます。返済期間が25年の場合、返済負担率は31.1%で「フラット35」の基準である35%を下回っています。上限の35%に近いことから、想定外の支出などいざという時に困らないために、上記表では30年以上の返済期間がおすすめです。

借入額5,600万円の場合

年収800万円で5,600万円の借入をおこなう場合の返済額を以下の表にまとめました。固定金利は1.5%、元利均等の住宅ローンを組むことを想定しています。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 3,242,400円 | 270,200円 | 40.5% | ||||||||||||||||||||

| 25年 | 2,686,800円 | 223,900円 | 33.5% | ||||||||||||||||||||

| 30年 | 2,318,400円 | 193,200円 | 28.9% | ||||||||||||||||||||

| 35年 | 2,056,800円 | 171,400円 | 25.7% |

年収800万円で5,600万円の住宅ローンを組めます。返済期間が25年の場合、返済負担率は33.5%で「フラット35」の基準である35%を下回っています。上限の35%に近いことから、想定外の支出などいざという時に困らないために、上記表では30年以上の返済期間がおすすめです。

借入額6,000万円の場合

年収800万円で6,000万円の借入をおこなう場合の返済額を以下の表にまとめました。固定金利は1.5%、元利均等の住宅ローンを組むことを想定しています。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 289,500円 | 270,200円 | 43.4% | ||||||||||||||||||||

| 25年 | 2,878,800円 | 239,900円 | 35.9% | ||||||||||||||||||||

| 30年 | 2,484,000円 | 207,000円 | 31.0% | ||||||||||||||||||||

| 35年 | 2,204,400円 | 183,700円 | 27.5% |

年収800万円で6,000万円の住宅ローンを組めます。返済期間が30年の場合、返済負担率は31.0%で「フラット35」の基準である35%を下回っています。上限の35%に近いことから、想定外の支出などいざという時に困らないために、上記表では35年以上の返済期間がおすすめです。

世帯年収800万円で無理なく住宅ローンを組むためのコツ

世帯年収が800万円の場合、借入可能額が高い反面、月々の返済金額も高くなります。返済負担を減らして無理なく完済できるように、以下のコツを理解しておきましょう。

- ・頭金を用意して借入額を抑える

- ・収入や支出の変化を想定して組む

頭金を用意して借入額を抑える

頭金を用意すると借入額が減少するため、月々の返済負担を軽減できるだけではなく、住宅ローンの審査に通りやすくなります。借入額が減れば完済までの期間は短くなり、完済までにかかる利息が減少する点も魅力です。

以下で頭金を500万円用意した場合としていない場合の返済金額を比較しました。

| 実際の借入額 | 年間の返済金額 | 月々の返済金額 | 返済負担率 | ||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 頭金なし | 4,000万円 | 2,316,000円 | 193,000円 | 30.8% | |||||||||||||||||||||||||

| 頭金500万円 | 3,500万円 | 2,025,600円 | 168,800円 | 27.0% |

住宅を購入する際、住宅の購入費以外にも引越し代や家具の購入費などが発生します。そのため、頭金を支払う余裕がない方もいるでしょう。

頭金が貯まるまで購入を遅らせると、返済期間が短くなって、返済負担は大きくなります。購入タイミングを変えることなく頭金を用意するのであれば、家族からお金を借りたり、不用品を売ったりしてお金を得ることがおすすめです。

収入や支出の変化を想定して組む

一般的に、住宅ローンの利用期間は何十年にも渡ります。その間、出産や子どもの進学などさまざまなライフイベントが発生するでしょう。それらのライフイベントで必要となる費用を考えずに返済計画を立ててしまうと、返済が滞る可能性があります。

住宅ローンの返済計画を立てる際は、どのタイミングでどの程度の費用が発生するのか、家族構成はどのように変化するかなどを考える必要があります。貯蓄が増えて余裕が出た場合には、繰り上げ返済をおこなうことで返済までにかかる利息を減らせたり、返済期間を短縮できたりするためおすすめです。

住宅ローン控除を利用する

少しでもお得に住宅ローンを返済したいのであれば、住宅ローン控除を利用しましょう。住宅ローン控除とは、合計所得が2,000万円以下の人を対象に、年末時点の住宅ローン残高の0.7%を還付する制度です。新築物件の場合は13年間、中古物件の場合は10年間控除を受けられます。最大455万円もの節税につながるため、住宅ローン控除の利用条件を満たす場合はぜひ利用してください。

住宅ローン控除の対象となる新築物件の条件は、以下の通りです。

- ・住宅の引き渡し日または工事の完了日から6か月以内に居住する

- ・購入した物件に申込者が居住する

- ・床面積が50平方メートル以上である

- ・返済期間が10年以上である

中古物件の場合は、上記よりいくつか条件が追加されます。

「住宅ローンシミュレーション」で試算してみよう

想定した返済金額をもとに、いくらぐらいの物件を購入することができるのか試算してみましょう。

住宅ローン設定

※

※物件価格の80%以下でお借入れの場合

※50歳以下で一般団信をご選択の場合

※住宅ローン金利優遇割適用後の変動金利(全期間引き下げプラン)

※実際のお借入日の金利により変動します。

※審査の結果によっては保証付金利プランとなる場合があり、この場合は上記とは異なる金利となります。

※別途借入金額の2.20%(税込)の事務手数料が発生します。

まとめ

年収倍率は上昇傾向にあり、2021年時点では中古物件で5.7~5.8倍、新築物件で6.8~7.5倍でした。これらをもとに借入可能額の目安を算出すると、年収800万円では中古物件で4,500万~4,600万円程度、新築物件で5,400万円~6,000万円程度となります。

夫婦で住宅ローンを契約する場合、組み方は大きく分けて、ペアローンと収入合算の2種類です。それぞれメリット・デメリットがあるため、本記事で紹介した特徴をもとにどの方法で契約するか検討してください。もし夫婦ともに安定した収入があり、夫婦ともに団体信用生命保険に加入できる条件を満たしているのであれば、ペアローンがおすすめです。

アプリなら新着物件を見逃さない!ニフティ不動産アプリ

部屋を借りる!賃貸版はこちら

住宅を買う!購入版はこちら

パワーカップルの年収はいくらから?メリットや課題、リアルな生活事情を紹介

パワーカップルの年収はいくらから?メリットや課題、リアルな生活事情を紹介

一人暮らしの食費の平均額は?無理なく自炊で節約する方法も紹介

一人暮らしの食費の平均額は?無理なく自炊で節約する方法も紹介

年収600万の手取りはいくら?生活費シミュレーションも紹介

年収600万の手取りはいくら?生活費シミュレーションも紹介

年収600万の生活レベルをシミュレーション|体験談から見るリアルな暮らし

年収600万の生活レベルをシミュレーション|体験談から見るリアルな暮らし